Tato devizová expozice zahrnuje celkové cash-flow firmy (přepočtené na domácí měnu)

- Cash-flow plyne z domácího trhu v CZK, ale může být ovlivněno měnovým kurzem (například apreciace domácí měny povede ke stimulaci importu, což zostří konkurenci na domácím trhu, a proto cash-flow z domácího trhu klesá)

- Cash-flow plyne ze zahraničního trhu v CZK (měnový kurz ovlivňuje nikoliv korunovou cenu, ale ovlivňuje sumu, kterou zaplatí zahraniční odběratelé – tj. kolik oni platí v devizách)

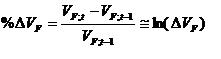

- Změna cash-flow (CF) je závislá na změně měnového kurzu:

Za předpokladu dokonalé racionality akciových trhů a veřejné obchodovatelnosti podnikových akcií, by měla cena akcií odrážet očekávanou budoucí diskontovanou hodnotu cash-flow (dlouhodobě je cash-flow rovno zisku).

- Pokud bude cash-flow v každém roce stejné, pak po jeho vydělením „diskontním faktorem“ dostáváme CF/diskontní faktor = VF, což je hodnota firmy.

- Pokud by tato hodnota firmy rostla určitým procentem

- Pak by tato hodnota rostla dlouhodobě v proporci růstu ceny akcií .

Odhad budoucího cash-flow

- Cash-flow rozdělíme na skupiny:

- prodej domácích výrobků na domácím trhu

- prodej domácích výrobků na zahraničním trhu

- nákup vstupů na domácím trhu

- nákup vstupů na zahraničním trhu

- Pro jednotlivé složky cash-flow odhadneme budoucí cash-flow (pro jednotlivé měnové kurzy). Předpokládáme, že se chyby v odhadech pro jednotlivé složky cash-flow vzájemně vykrátí a výsledný odhad bude tedy přesnější, než pokud by byl odhad proveden pro celkové cash-flow firmy.

Hedging – možnosti

- Reálná oblast ekonomiky firmy (přizpůsobení reálných smluv firem tak, aby bylo cash-flow v jednotlivých firmách vyrovnané)

- Finanční oblast ekonomiky firmy (restrukturalizace zadlužení a pohledávek firmy tak, aby se eliminovala devizová expozice)

Translační (účetní) devizová expozice

Otázky změn rozvahy a výsledky při změně devizového kurzu

Rozvaha

- Běžná metoda (přeceňování prostřednictvím běžného kurzu)

- nevýhodou je, že může dojít ke zkreslení (vlivem kurzových výkyvů)

- Monetární a nemonetární metoda

- reálná aktiva se ocení historickým kurzem

- ostatní aktiva se ocení běžným kurzem

- Časová metoda

- dlouhodobá aktiva (stálá aktiva) se ocení historickým kurzem

- krátkodobá aktiva (spojená s provozní činností) se ocení běžným kurzem

- Další možností je přeceňovat reálná aktiva ještě podle inflace v dané zemi…

Výsledovka

- Pokud domácí měna apreciuje, zisk ze zahraniční dceřiné společnosti (i případná ztráta) bude menší (po přepočtu na domácí měnu)

- Pokud domácí měna depreciuje, zisk ze zahraniční dceřiné společnosti (i případná ztráta) bude větší (po přepočtu na domácí měnu)

- Výsledovka může být dosti rozkolísaná v závislosti na měnovém kurzu

- Pro stabilizaci výsledovky lze případné kursové zisky účtovat do rezerv (pro krytí případných kursových ztrát) nebo jako mimořádnou položku

Přímé zahraniční investice

Přímé zahraniční investice jsou z pohledu ekonomické teorie alternativou prostého exportu (lze tedy vyrábět zboží přímo na místo – v zemi odbytiště).

- Přímou zahraniční investicí se rozumí majetkové akvizice s majetkovou účastí alespoň 10 % na kapitálu či hlasovacích právech společnostech.

- Přímé zahraniční investice jsou financovány zpravidla z reinvestic zisků.

- Druhy přímých zahraničních investic:

- na zelené louce (green field) – například stavba nové továrny…

- na hnědé louce (brown field) – například nákup stávající továrny…

- Přímé zahraniční investice způsobili to, že vznikly „transnacionální korporace“ (tj. nadnárodní společnosti disponující pobočkami a dceřinými společnostmi po celém světě).

- Alternativou k přímým zahraničním investicím je prodej licence osobám v dané zemi. Výhodou jsou nulové náklady (prakticky nulové náklady na prodej licence). Rizikem však je, že daná osoba odmítne licenci nakoupit znovu…

- Další alternativou k přímým zahraničním investicím je joint venture (partnerství se firmou v místě, kde měla být původně realizována přímá zahraniční investice) nebo franchising.

Co hraje roli při úvahách o realizaci přímé zahraniční investice:

- levnější výrobní faktory (pracovní síla, hmotné vstupy…)

- nejsou náklady na mezinárodní obchod (úspora nákladů na dopravu, clo…)

- nižší daňové zatížení a jednodušší daňový systém, pobídky

- mírnější normy (zdravotní, technické, ekologické…)

- snížení devizového rizika

- mezinárodní diverzifikace

- následování obchodních partnerů (banky, auditorské a poradenské společnosti…)

Produkční cyklus přímých zahraničních investic

- výrobek vzniká (výzkum, vývoj, výroba), prodej na domácím trhu

- export (domácí trh je již saturován)

- přímé zahraniční investice (výroba výrobků v zahraničí, konkurence je velká, je nutno zlevňovat)

- Přímé zahraniční investice lze členit na:

- vertikální investování

- od primární sektoru (těžba, zemědělství), přes sekundární (průmysl) až po prodej a služby

- například v domácí ekonomice těžím suroviny a v zemi, kde jsem realizoval přímé zahraniční investice, tyto suroviny přetvářím na výrobky…

- horizontální investování

- například v domácí ekonomice vyrábím určitý druh výrobků a v zemi, kde jsem realizoval přímé zahraniční investice, vyrábím stejný druh výrobků

- vertikální investování

Propočet efektivnosti přímé zahraniční investice

Efektivnost investice se nejčastěji vyjadřuje její čistou současnou hodnotou.

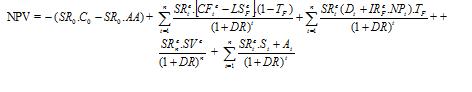

- Čistá současná hodnota přímé zahraniční investice:

- Náklady investice

-(SR0.C0)

SR0 = spotový kurz v čase 0; C0 = náklady investice v čase 0

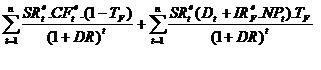

- Očekávané diskontované cash-flow po zdanění

SR = očekávaný spotový kurz v čase „t“; CF = očekávané cash-flow v čase „t“ v cizí měně; TF = daňová sazba v zahraničí; DR = subjektivní diskontní sazba; Dt = odpisy v čase „t“ (v zahraniční měně); IR6F = očekávaná úroková míra (zahraniční); NPt = nesplacená jistina úvěru v čase „t“

- První část zahrnuje očekávané cash-flow diskontované zdaněné celé, druhá část představuje zvýšení první části vzorce z titulu toho, že se cash-flow nedaní celé (nedaní se odpisy a úroky z úvěrů).

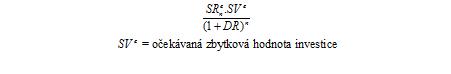

- Očekávaná zbytková hodnota investice (zůstatková hodnota na konci doby životnosti)

- Celý vzorec má tedy tuto podobu:

- Specifika přímé zahraniční investice

- Například aktivizované nedobytné pohledávky, podíl na privatizačním projektu, pobídky…

AA = jednorázová investiční pobídka, která snižovala náklady invsetice; LS6F = částka, kterou se sníží výnosy ostatních investic (například mateřského podniku) v důsledku realizace přímé zahraniční investice; St = každoroční subvence ze zahraničí; At = částka v domácí měně, o kterou je například snížena daňová povinnost podniku v tuzemské ekonomice

- Vzorec například neuvažuje způsob financování přímé zahraniční investice:

- upsání základního akciového kapitálu

- úvěr od mateřské společnosti

- úvěr od banky v zemi, kde je přímá zahraniční investice realizována

(tento způsob financování je výhodný v politicky nestabilních zemí)

Daňové aspekty přímých zahraničních investic

Sledovat samotnou daňovou sazbu je mnohdy nedostačující – důležité je i uvažovat základ daně, tedy částku, ze které je samotná daň vypočítávána

- Jedním ze způsobů zdanění je zdanění probíhá na základě (tj. zdaňován je konsolidovaný hospodářský výsledek mateřské společnosti – daně zaplacené v zahraničí jsou započítávány na tuzemskou daňovou povinnost) – to způsobuje, že není možné uspořit daně přemístěním dceřiných společností do daňových rájů…

- Dalším ze způsobů zdanění je zdanění na územním základě (tj. je subjekty jsou zdaňovány bez ohledu na to, jaké mezi sebou mají vazby).

Riziko země a rating

- Politické riziko

- cash-flow z dané země je citlivé na politické události (znárodnění, blokace plateb do zahraničí, hospodářsko-politická opatření nepříznivá pro cash-flow…)

- odráží ochotou platit zahraniční dluh

- Ekonomické riziko

- vývoj ekonomiky může být nepříznivý pro cash-flow (inflace…)

- odráží schopnost platit zahraniční dluh

- Měřením těchto rizik se zabývají „ratingové agentury“ (Moody´s, Standards and Poors, Fitch).

- Pro rating platí pravidlo, že závazky nenominované v zahraniční měně by měly mít horší rating než rating závazků nenominovaných v tuzemské měně (existuje totiž měnové riziko).

- Rating určitého ekonomického subjekty by neměl být lepší než rating zemi, ve které se daný subjekt nachází.

- Ratingové agentury stanovují rating například na základě průzkumu u významných světových bank (jak jsou ochotné tyto banky investovat v dané zemi, které je hodnocena…)

Využití ratingu

Horší rating znamená vyšší pravděpodobnost, že se investor neobdrží své peníze zpět.

Předpokládejme, že nominální úroková míra státních pokladničních poukázek v zemi s nejvyšším ratingem, je „bezriziková úroková míra“ (tj. „iN“, tj. nominální). Bezriziková reálná úroková míra je pak rozdílem bezrizikové nominální úrokové míry a míry inflace (tj. iR = iN – Π ).

- Reálná úroková míra v určité zemi je dána rozdílem nominální úrokové míry ze státních pokladničních poukázek v dané zemi a míry inflace.

- Riziková prémie dané země je pak rozdílem mezi reálnou úrokovou mírou inflace a bezrizikovou reálnou úrokovou mírou.

Obrana proti politickému a ekonomickému riziku

- Úvěrovat přímou zahraniční investici úvěrem od banky v dané zemi

- Nevyrábět v politicky nestabilních zemí strategické výrobky (klíčové výrobní postupy ponechávat v bezpečných zemí)

- Spojit se s domácími subjekty v dané zemi (vytvoření „joint venture“)

- Emitovat část akcií v dané zemi